Každý týden píši newsletter pro investory. Pokud pro vás má tento newsletter přidanou hodnotu, nebo byste se chtěli dozvědět něco nejen o investování, zaregistrujte se k jeho odběru. Emaily chodí každou středu, pokud email nedostáváte, zkontrolujte si spam složku. Pokud máte dotaz, stačí odpovědět na tento email, nebo zanechat komentář.

-----------

Článek původně vyšel na mém blogu, kde se můžete i přihlásit k odběru.

Předchozí rok byl velice odlišný, než na jaké jsme byli zvyklí. Především pandemie zahýbala s našimi životy. Covid krize se občas srovnává s Velkou hospodářskou krizi 1929, též nazývanou Velkou depresí. V této době bylo opravdu těžké žít a získat práci. A protože bylo málo pracujících, málo se i utrácelo, což vedlo k dalšímu propouštění. Tento problém se stále zvětšoval v negativní smyčce.

Zkusme se podívat na možné podobnosti, ale také na rozdíly. Na konci se také podíváme, jak může investor reagovat na nejpravděpodobnější scénář, který může nastat.

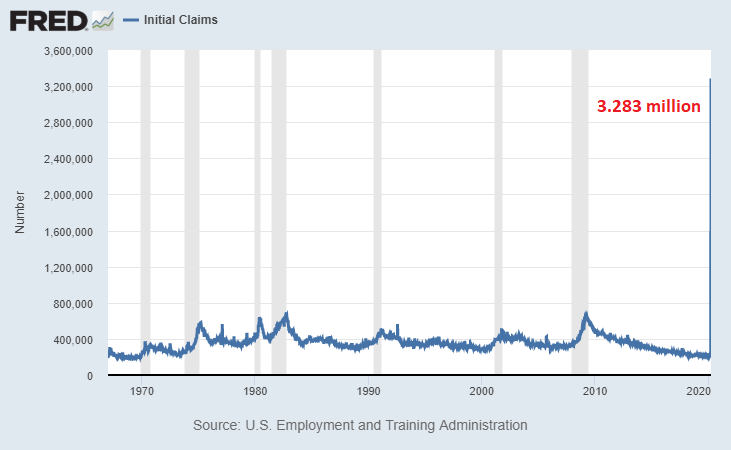

Nezaměstnanost

#Nezaměstnanost je indikátor číslo jedna v hodnocení zdraví ekonomiky. Aktuální krize počtem nezaměstnanosti se velmi podobá Velké hospodářské krizi. Na následujícím grafu můžete vidět nové žádosti o podporu v nezaměstnanosti, které byly podány za týden. V nejhorší okamžik bylo 14 % nezaměstnaných v #USA! Takto vysoké procento nebylo právě od Velké hospodářské #krize. Aktuálně se nezaměstnanost v USA začíná trochu stabilizovat.

zdroj: St. Louis Fed

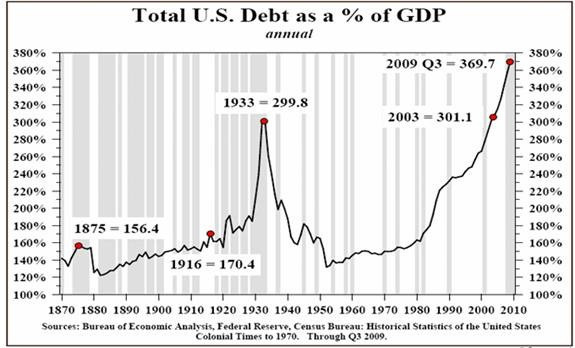

Procentuální dluh U.S. z HDP

Druhá výrazná podobnost je v globálním dluhu. Během krize v roce 1933 vyrostl #dluh až 300 %. Amerika si v té době vytvořila dost dluhu už před krizí, ale při negativní spirále, když ekonomika šla ke dnu, se snižovalo GDP, a proto dluh vyrostl až na 300 %. Tehdy se tento dluh rapidně snížil, když americká vláda zkonfiskovala veškeré zlato a zakázala jeho vlastnictví. Zároveň při tomto kroku devalvovala dolar asi o 40 %.

Nyní je tento dluh ještě vyšší. Politika stimulování ekonomiky po několik dekád pomocí zvyšování fiat měny v oběhu, stále nafukuje dluhovou #bublinu a jestli nepřijde prasknutí, určitě se dočkáme aspoň nějakého upuštění.

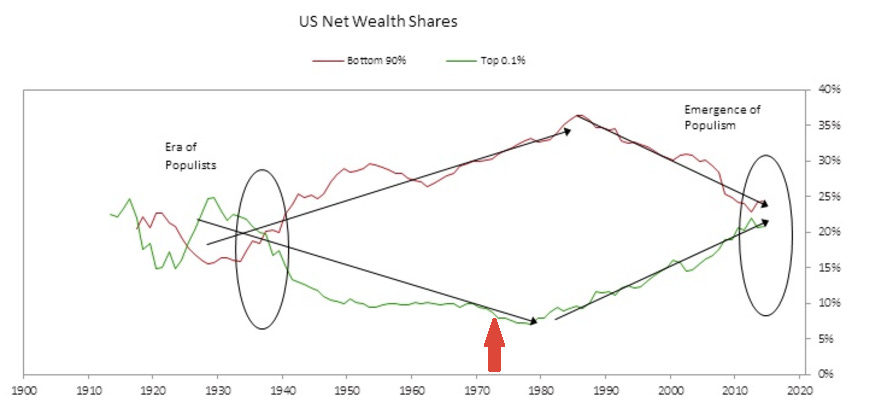

Nerovnost bohatství ve společnosti

Další podobnost s velkou depresí je v distribuci bohatství ve společnosti. Nejbohatší 0.1 % populace vlastnilo asi 20 % veškerého bohatství, tedy více než 90 % zbytku obyvatelstva. To dalo vzniknout populistické éře, kdy se dostávaly k moci levicové, sociální strany nebo přímo populistické. Tyto politické skutečnosti daly vzniknout nejistotě ve společnosti, které někdy vedou i k různým převratům.

V dnešní distribuce bohatství se začíná blížit podobným číslům. Nejbohatší 0.1 % má téměř stejné bohatství jaké má spodních 90 %. A pozorný pozorovatel uvidí podobné populistické znaky i v aktuální politické situaci.

Zdroj: wtfhappenedin1971.com

Při srovnání aktuální krize s Velkou hospodářskou krizí vidíme, že nezaměstnanost, globální dluh i nerovnost bohatství ve společnosti, jsou podobné. Můžeme tedy očekávat, že přijde negativní spirála a bude se hodně propouštět, což povede ještě k hlubší krizi? Tento scénář je velmi nepravděpodobný, právě kvůli rozdílům od krize 1929, na které se podíváme teď.

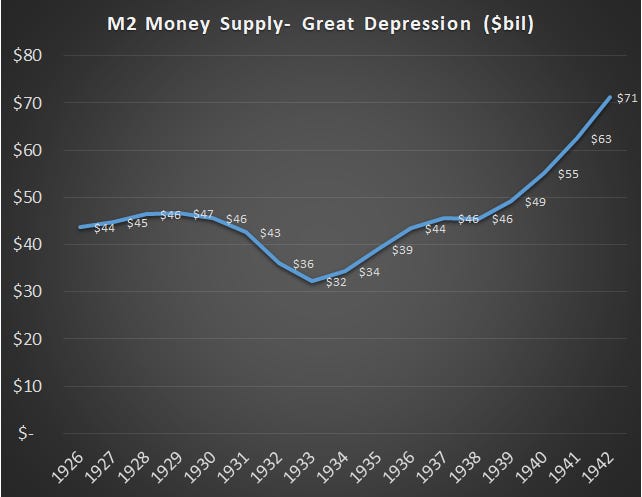

#Inflace vs. #Deflace

Při velké hospodářské krizi byly dolary pevně svázané se zlatem. Docházelo k nesplácení dluhů, což vedlo ke snižování peněžní zásoby. Vznikala deflace, neboli cena za zboží a služby byla stále nižší. Dolary proto byly vzácnější a těžší získat. Podniky neměly peníze na vyplacení mzdy, proto musely propouštět.

Zdroj: San Jose State University Department of Economics

Protože byl stát obrovsky zadlužen, nemohl ani začít na vlastní náklady vytvářet velké investice, například do infrastruktury, které by podpořily ekonomiku. Protože dolary byly svázané se zlatem, nemohl stát řešit tuto krizi ani tak, jak se nyní řeší každá menší krize, tedy tištěním peněz. V historii je spousta příkladů, že pokud se najde skulina jak získat moc nad měnou a navyšovat peněžní zásobu, pak stát tuto skulinu využije. V tomto případě to byl zákon, že občané nesmí vlastnit zlato a všem lidem bylo zlato zkonfiskováno. Jakmile stát měl všechno zlato pod kontrolou, změnil poměr dolaru vůči zlatu, čímž znehodnotil dolar přibližně o 40 %. Nově vytisknuté peníze rozeslala některým lidem a zbytek použila pro financování velkých projektů. Při velké depresi si vláda od rekordního dluhu pomohla znehodnocením peněz.

Korelace zvyšování objemu peněz s akciovým trhem

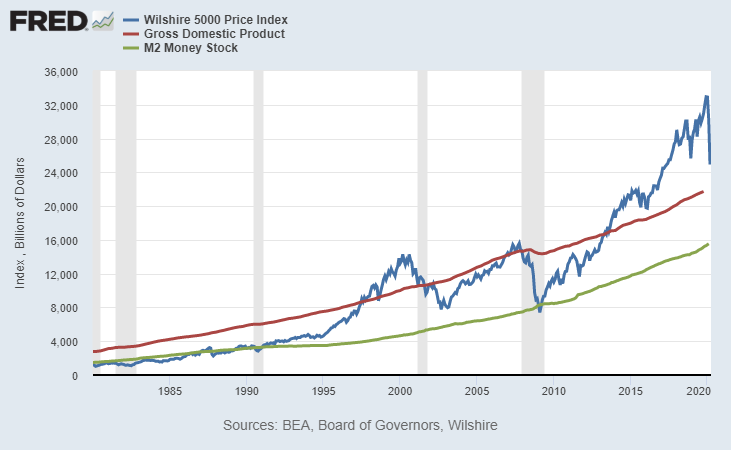

Aktuální navyšování peněžní zásoby je tak velké, že lze dokonce najít korelaci mezi růstem akciového trhu a velikostí peněžní zásoby M2. Na následujícím grafu modrá čára odpovídá tržní kapitalizaci celého US trhu. GDP tedy hrubý domácí produkt je označen červenou. A zelenou je označena peněžní zásoba. Jde vidět, že GDP od roku 2000 roste téměř stejně rychle, jako objem peněz.

Zdroj: St. Louis Fed

Vzhledem k velkému dluhu je nejpravděpodobnější scénář, že trend znehodnocování dolaru bude pokračovat. Protože v historii je spoustu příkladů, že vláda vždy využije možnosti snížit svůj dluh inflací.

Jsou akcie obranou proti inflaci?

Když akceptujeme scénář pokračování v Quantitative easing jako nejpravděpodobnější, co s tím může obyčejný investor dělat? Pokud investor očekává zvýšenou inflaci, měl by se především vyhnout dluhopisům, neboť ty jsou přímo vázány na měnu a tím jsou vystaveny přímo inflaci.

Jedna z možností je #investice do akcií. Takto možnost je jistě lepší, než dluhopisy, protože snižování hodnoty peněz se jistě promítne do hodnoty akcií. Ale když měříme akcie měřidlem, které není stabilní, máme skutečně vypovídající výsledky? Představte si, že každý den měříme stůl, ale v noci nám vždy někdo o centimetr ustřihne metr. Opravdu stůl roste, nebo jenom nemáme relevantní výsledek?

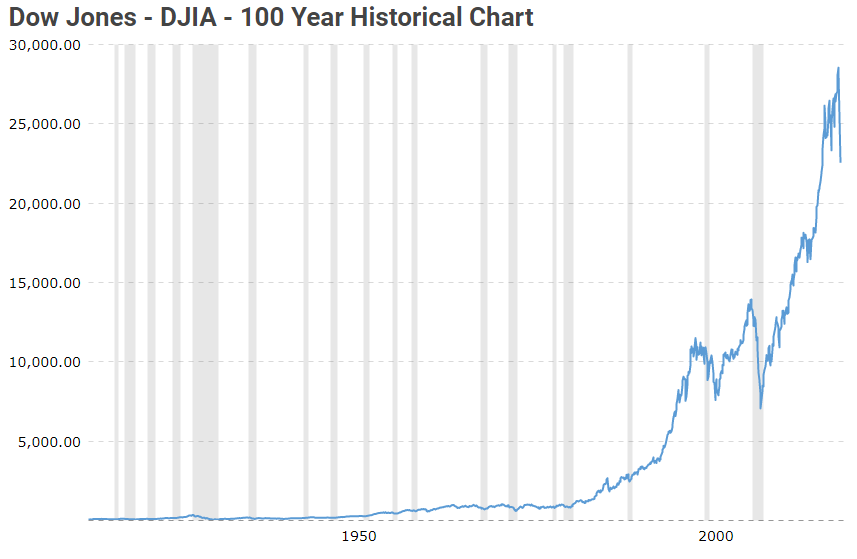

Chart Source: Macrotrends

Na grafu Down Jones indexu v dolarech můžeme vidět, že roste téměř exponenciální rychlostí. Ale co když si tento index naceníme ve zlatě? Velmi záleží na intervalu, který budeme měřit, ale index roste průměrně pouze 2,5 % za rok v posledním století.

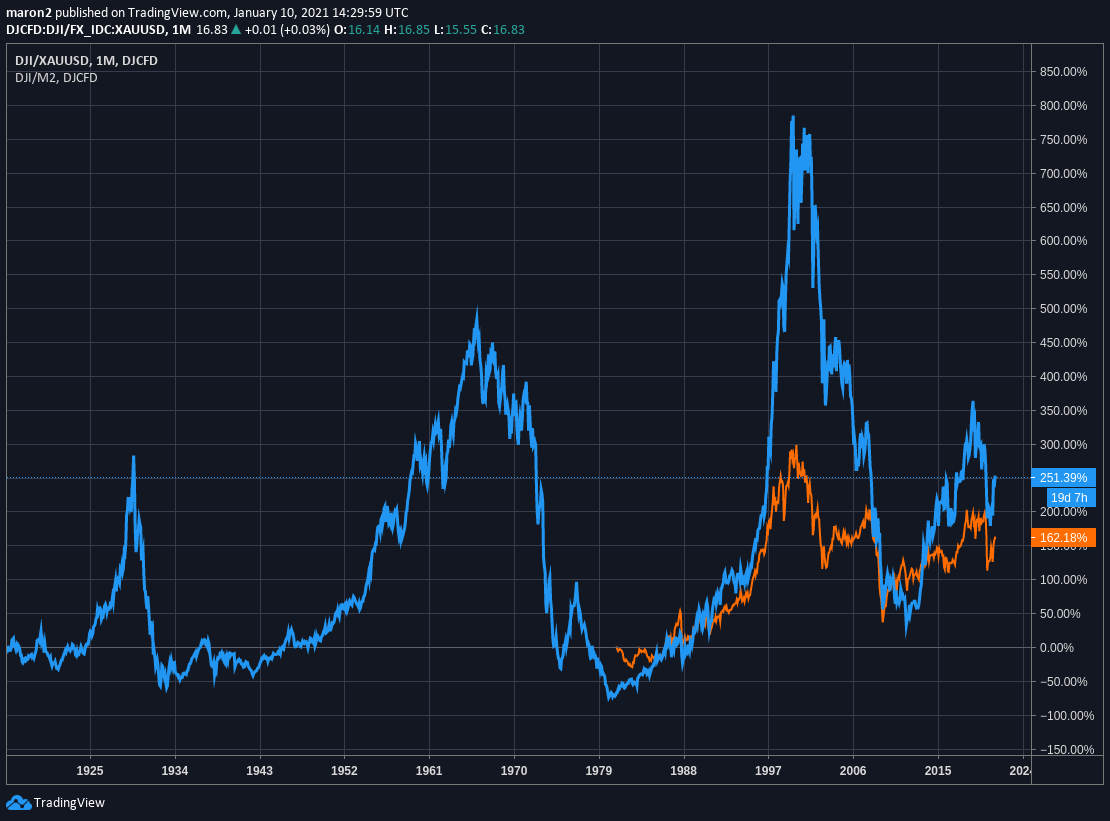

Také si můžeme všimnout tři boom-bust cyklů, kde největší propady začaly okolo let 1930, 1971 a 2000. Především první dva roky jsou spjaty s výrazným znehodnocením dolaru. První při zkonfiskováním zlata a druhý s kompletním opuštěním zlatého standardu. Od každého vrcholu trvalo přibližně 30 let, než se akciový trh dostal na nové maximum hodnocené ve zlatě. Od posledního maxima uběhlo přibližně 20 let. Je tedy možné, že nejdříve se podíváme ještě níž, než uvidíme nové maximum.

tradingview

Pokud by jsme chtěli i jiný ukazatel můžeme se podívat na cenu Down Jones Index v poměru k peněžní zásobě M2 (oranžová křivka). Jinými slovy jde o cenu akcií ku počtu dolarů v oběhu. Tato metrika výrazně koreluje s oceněním ve zlatě. A od roku 2000, jde vidět stagnace ceny akcií.

Shrnutí

Přestože lze najít některé podobnosti s Velkou depresí, je pravděpodobné, že k tak dlouhodobému úpadku ekonomiky vedoucí k rekordní nezaměstnanosti nedojde. A to především, že americký stát má několik nástrojů na zvyšování peněžní zásoby, které pravidelně používá a tím krátkodobě stimuluje ekonomiku. Tímto přifukováním zvyšuje fiat měnovou bublinu, která pokud praskne dotkne se silně negativně především těch, kteří drží měnu a #dluhopisy.

Při takto nastavené ekonomické situaci ve světě si myslím, že portfolio dlouhodobého investora by se mělo skládat především z kvalitních akcií a aktiv, které jdou považovat jako hedge proti #inflaci. Do této skupiny patří především #zlato, #nemovitosti a nově i #Bitcoin. Osobně si myslím, že #Bitcoin si povede v nastalé situaci nejlépe. A to především kvůli aktuálně pořád podhodnocené ceně, pokud by jsme předpokládali, že v střednědobém intervalu porazí tržní kapitalizaci zlata, kvůli lepším fundamentálním vlastnostem.

Zdroj: Why This is Unlike the Great Depression (Better & Worse), WTF Happened In 1971?, Minimum Wage with Its Purpose, Pros, Cons, and History

---------

Služby, které používám

Na mém blogu také můžete zjistit jaké finanční služby využívám. Například jakou službu používám pro nákup bitcoinu, jakou na utrácení bitcoinu přes visa kartu nebo na spoření s až 8%. Jakou službu používám pro nákup amerických ETF. A z jaké služby jsem nadšený pro vzdělávání a čtení knih.

O mně

Jsem softwarový inženýr, #investor do disruptivních inovací, Bitcoinový nadšenec. Mým cílem je napsat kvalitní a objektivní informační email každý týden, který bude mít přidanou hodnotu jak pro investory, tak i pro nadšence do osobních financí. Pokud se přihlásíte k odběru, budete každý týden dostávat email se skvělým obsahem zdarma.

Příspěvek

Pokud byste mě chtěli podpořit, můžete mi třeba za bitcoin koupit kafe. Lightning Network LNURL QR code pro darování libovolné částky:

LNURL podporováno: Blue Wallet, Wallet of Satoshi, Phoenix

Onchain adresa: bc1q5pwqneuucphjgqpqdsyfhlmlaz6cs9w24x3su4