Jim Simons, zakladatel Renaissance Technologies; Foto: Ellen McDermont

Když se na fond Medallion zeptáte na Wall Street, většina dotázaných vám o něm nic kloudného říct nedokáže. Ne že by nechtěli, zkrátka o něm nic moc nevědí. A tak jen pokrčí rameny a řeknou, že jde prostě o tiskárnu na peníze. Nebo o nejlepší stroj na peníze v historii. Jeho správcem je investiční společnost Renaissance Technologies (zal. 1982), která svůj hedgeový fond i ostatní kapitál svých klientů spravuje primárně skrz kvantitativní investování.

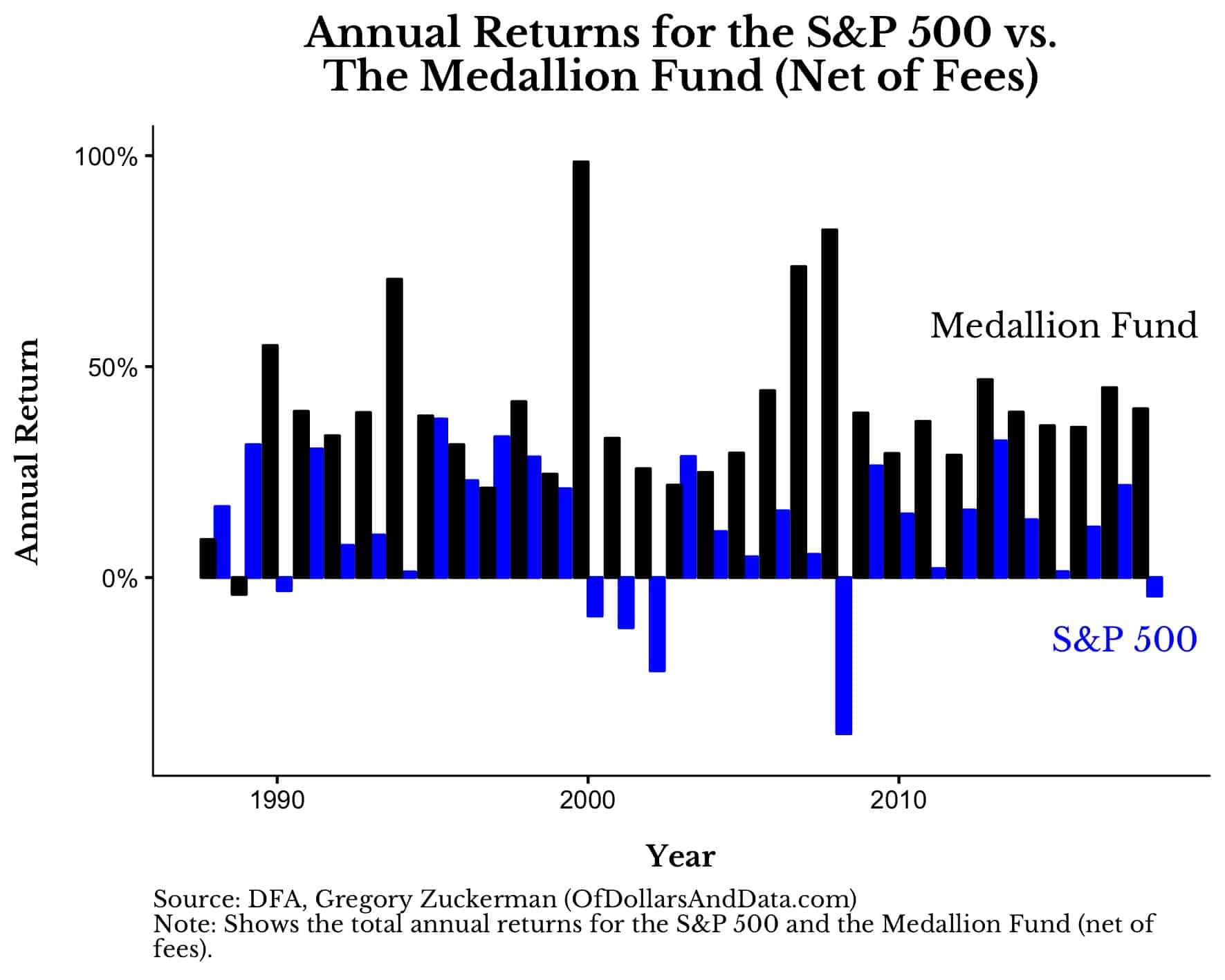

Aktuálně je přístup do fondu otevřen pouze pro zaměstnance jeho mateřské společnosti a pár dalších lidí napojených na ní. Průměrný roční výnos fondu Medallion od roku 1988 činí bez poplatků 70 % a nikdy neskončil v mínusu. Jen pokud připočteme poplatky, najdeme v jeho 32leté historii jeden ztrátový rok.

Pokud vás už po dvou odstavcích příběh společnosti Renaissance Technologies i jejího záhadného fondu zaujal, určitě si nenechte ujít knihu The Man Who Solved the Markets od Gregoryho Zuckermana, která vypráví nejen o Renaissance, ale především o jejím velmi zajímavém zakladateli Jimu Simonsovi. Toho Zuckerman nazývá "nejlépe vydělávajícím člověkem v moderní finanční historii" a ukazuje, že jeho investiční výsledky bez problémů porážejí i legendární jména typu Buffett, Soros či Dalio.

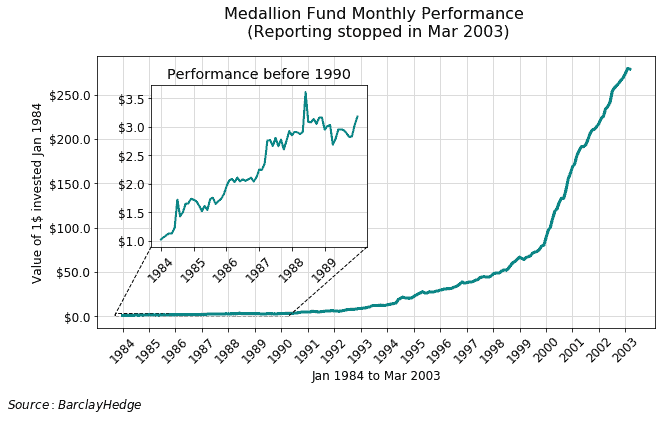

Jim Simons (viz. úvodní foto) je kovaný matematik, který v době Studené války pracoval na rozklíčovávání šifer nepřátel Spojených států. Posléze se rozhodl zkusit své štěstí na trzích. Většina z toho, co Simon a jeho tým, který zahrnuje desítky odborníků a nositelů titulu Ph.D., doopravdy dělají, je zahaleno rouškou absolutního tajemství. Je známo pouze to, že společnost používá vlastní počítačový obchodní systém. Pohled na návratnost fondu z let 1988 až 2010 však přináší několik zajímavých odpovědí (a další otázky pokládá).

Data totiž naznačují, že Medallion prošel se vstupem do nového milénia obrovskou změnou. V letech 1990 až 2000 produkoval působivé zhodnocení, ale stejně jako ostatní hedgeové fondy tu a tam peníze ztrácel. Ze 120 měsíců této dekády byl ve 24 z nich ztrátový.

Ovšem v následující dekádě (2000-2010), která zahrnovala dot-com bublinu, propad kvantitativních fondů (quant quake) z roku 2007, jež otřásl řadou velkých hedgeových fondů, finanční krizi z roku 2008 a Flash Crash z roku 2010, byl Medallion ze 120 ztrátový pouze ve 3 měsících. Všechny tři tyto ztráty navíc nepřesáhly 1 %.

Toto načasování se shoduje se Zuckermanovým příběhem o dvou bývalých vědcích IBM Robertu Mercerovi a Peteru Brownovi. Těm se totiž dle knihy podařilo pro obchodování vyvinout vysoce profitabilní systém "statistické arbitráže", kterým doplnili již existující obchodní model Medallionu používaný pro obchodování komodit.

Statistická arbitráž se snaží zachytávat malé cenové rozdíly mezi dvěma vzájemně propojenými cennými papíry, zatímco si uchovává hedge vůči celkovému tržnímu pohybu. Typickým příkladem může být spread (cenový rozdíl) mezi akciemi amerických automobilek GM a Ford. V rámci ekonomického cyklu by se oba trhy měly hýbat zhruba stejně. Někdy se ale jeden z nich chová jinak kvůli nějaké zveřejněné informaci či tlaku na nabídku a poptávku. A právě v této chvíli je možné vytvořit spekulaci, která vydělá peníze, jakmile dojde k uzavření nepřirozeně velkého cenového rozdílu, jež vznikl na základě fundamentu.

Když to umíte dělat dobře, můžete vydělávat peníze bez ohledu na aktuální směr trhu, stav ekonomiky či optimismus investorů. Moderní systémy pracující se statistickou arbitráží jsou oproti výše popsanému základnímu principu mnohem komplexnější, denně provádějí tisíce obchodů a používají široké spektrum dat, aby se pokusily co nejpřesněji odhadnout budoucí vývoj ceny.

Zhodnocení lze u většiny investičních manažerů do jisté míry odvodit od trhů, ve kterých obchodují, nebo z dobře známých "faktorů" investičního světa, které často předvídají budoucí vývoj. Například faktor hodnoty, což je tendence akcií, které jsou vzhledem k příjmům společnosti levné, mít lepší výkonnost. Když provedete důkladnou analýzu, můžete těmito faktory aspoň částečně vysvětlit například i výkonnost Warrena Buffetta. O to se ostatně již pokusila studie od AQR Capital Management. Ta zjistila, že Buffettovy zisky pocházejí ze skupiny faktorů, ve kterých dominuje hodnota, nízká volatilita a kvalita příjmů.

Jenže když se o něco podobného pokusíte s fondem Medallion, nenajdete korelaci s žádným ze známých faktorů. Ještě zajímavější je, že ani boom v zakládání hedgeových fondů z posledních let se na výkonnosti tohoto fondu zatím nijak nepodepsal. Když jeden kvantitativní investor najde zajímavý obchod, většinou netrvá dlouho a konkurence na něj přijde taky, načež příval spekulantů celou příležitost de facto zabije. Renaissance je však zřejmě stále o krok před ostatními, nebo dokáže vyvíjet zcela unikátní strategie.

Nad fungováním Medallionu netápou jen obyčejní přihlížející. I jeho nejbližší rivalové nemají ponětí, jak fond své zhodnocení generuje. "Mám ohledně Medallionu hromadu otázek," říká Jon McAuliffe, spoluzakladatel špičkového kvantitativního hedgeového fondu Voleon Capital.

Historie nám ukazuje, že příběhy o famózních investičních výsledcích velmi často končí v slzách. Jelikož však o aktivitách Medallionu nikdo nic neví, nelze o jeho budoucnosti mnoho říct. Z historie je znám pouze jeden případ, kdy fond "zakopl". Během výše zmíněného otřesu kvantitativních fondů v roce 2007 byl dle Bloomberg Markets fond v jednu chvíli ve ztrátě 1 miliardy dolarů, což tehdy byla pětina jeho celkové hodnoty. Držel se však i nadále své strategie a podařilo se mu vrátit zpět do plusu.

Pokud někdo může dominanci fondu nabourat, bude to rychle rostoucí konkurence. Tajnůstkářský matematik Jim Simons, který stal u zrodu éry algoritmu a vydělal si díky nim na trzích 23 miliard dolarů, zatímco jeho fond už si na ziscích připsal přes 100 miliard dolarů, má tak pro další desetiletí jasný úkol. Vlastně stejný úkol, jaký měl i doposud - udržet svá tajemství i nadále pod pokličkou.

#investovani #renaissance #renaissancetechnologies #medallion #fond #kvantitativni #zhodnoceni #jimsimons #matematika #algoritmy #obchodnisystem #spready #statistika #statistickaarbitraz