Každý týden píši newsletter pro investory. Pokud pro vás má tento newsletter přidanou hodnotu, nebo byste se chtěli dozvědět něco nejen o investování, zaregistrujte se k jeho odběru. Emaily chodí každou středu, pokud email nedostáváte, zkontrolujte si spam složku. Pokud máte dotaz, stačí odpovědět na tento email, nebo zanechat komentář.

-----------

Článek původně vyšel na mém blogu, kde se můžete i přihlásit k odběru.

Ark Invest je akciový fond, který vydává zajímavé ETF. Zaměřuje se především na disruptivní technologie. V jednom z předchozích newsletterů jsem sepsal, co je to disruptivní technologie a také jsem představil Ark Invest. Ark je mimo jiné zajímavý tím, že všechny své analýzy vydává jako open source. Mezi tyto analýzy patří také analýza Big Ideas 2021, která představuje 15 odvětví, které dle Arku budou v následujících letech zabírat stále větší část trhu.

Analýzy ARKu, které jsem již prošel: Deep Learning, Datacentra, Virtuální realita. Dnes se budu zabývat dalším tématem a tím jsou Digitální peněženky.

Dle ARK analýzy digitální peněženky přestavují příležitost o hodnotě $4.6 biliónů dolarů. Ark mezi tyto digitální peněženky neřadí pouze peněženky na kryptoměny, ale především Cash App, Venmo nebo evropský Revolut. Spíše se taková digitální peněženka dá charakterizovat jako mobilní aplikace, která umožňuje jakoukoliv správu peněz.

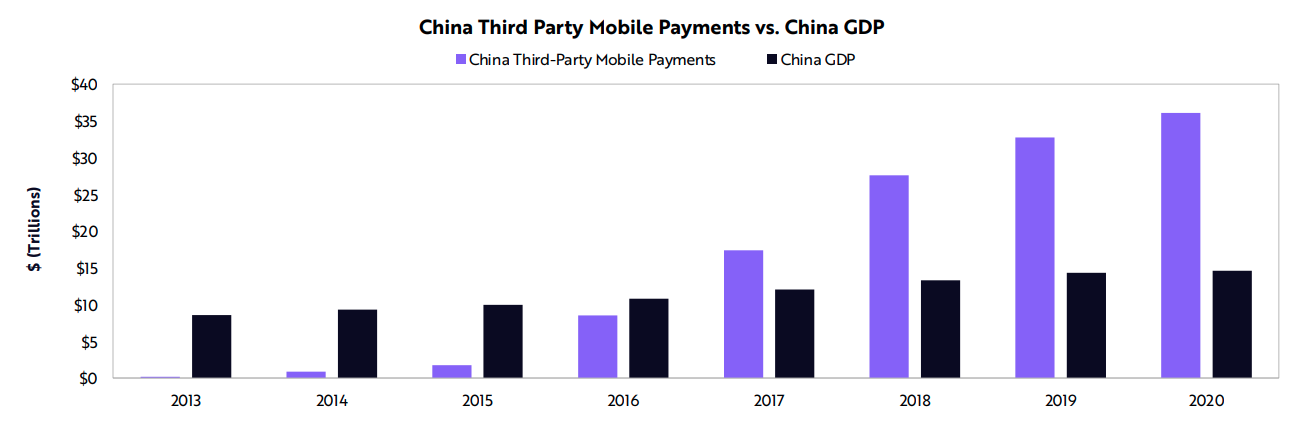

Čína je v tomto odvětví několik kroků napřed, protože již v roce 2020 přesunutý objem peněz přes tyto mobilní aplikace odpovídal více než dvojnásobku čínského hrubého domácího produktu (HDP). A přitom v roce 2015 tyto mobilní platby odpovídaly asi pouze 1/5 HDP. Jde tedy vidět, jak během pěti let získaly tyto mobilní platby obrovsky na popularitě.

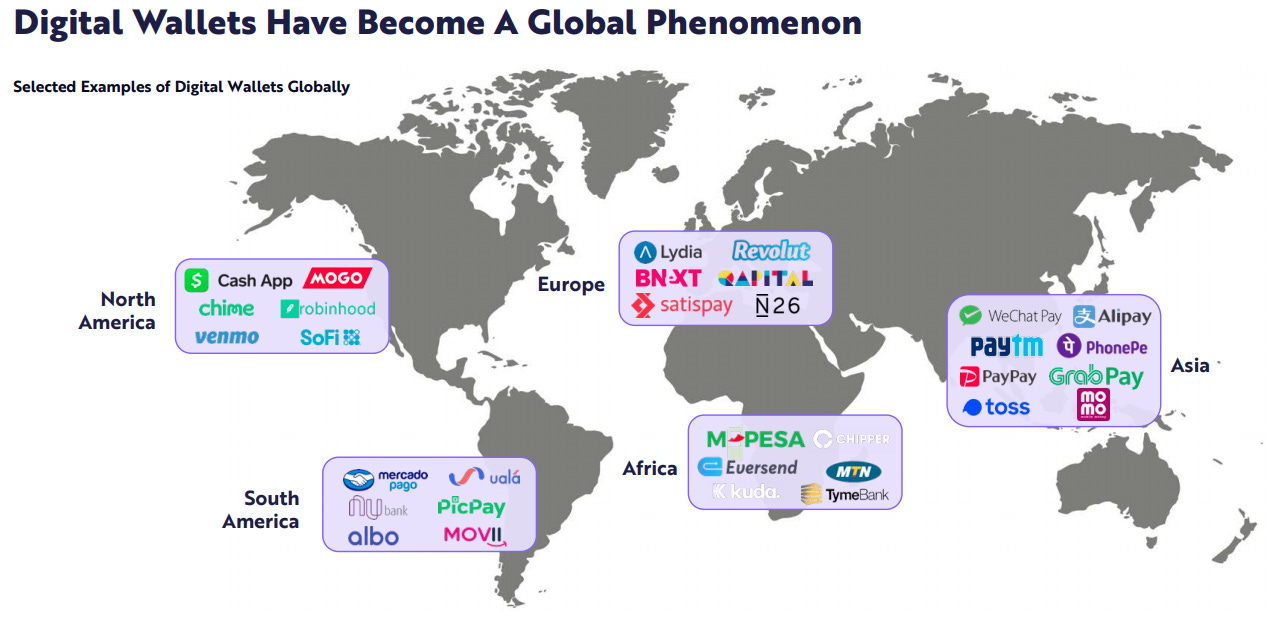

Digitální peněženky začínají být globální fenomén. Na každém světadíle vznikají různé možnosti. Kvůli různým regulacím je velký problém pro jednu společnost operovat na všech trzích zároveň a proto vznikají různé společnosti. V Americe je to především CashApp a Robinhood, v Evropě je oblíbený Revolut a v Číně nejoblíbenější WeChatPay.

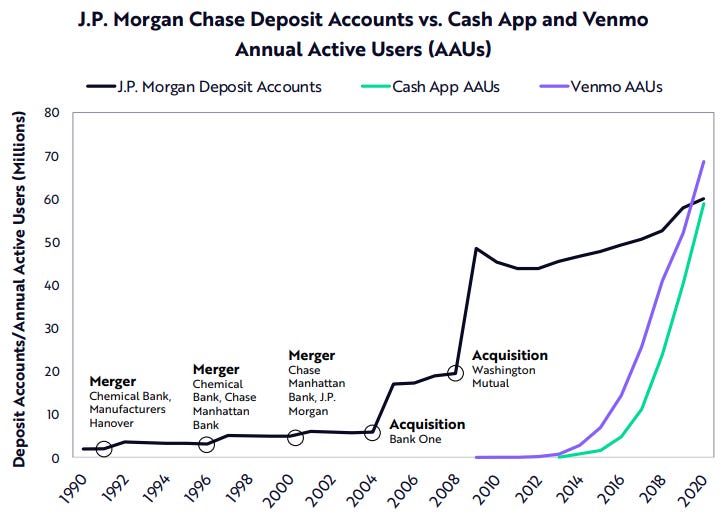

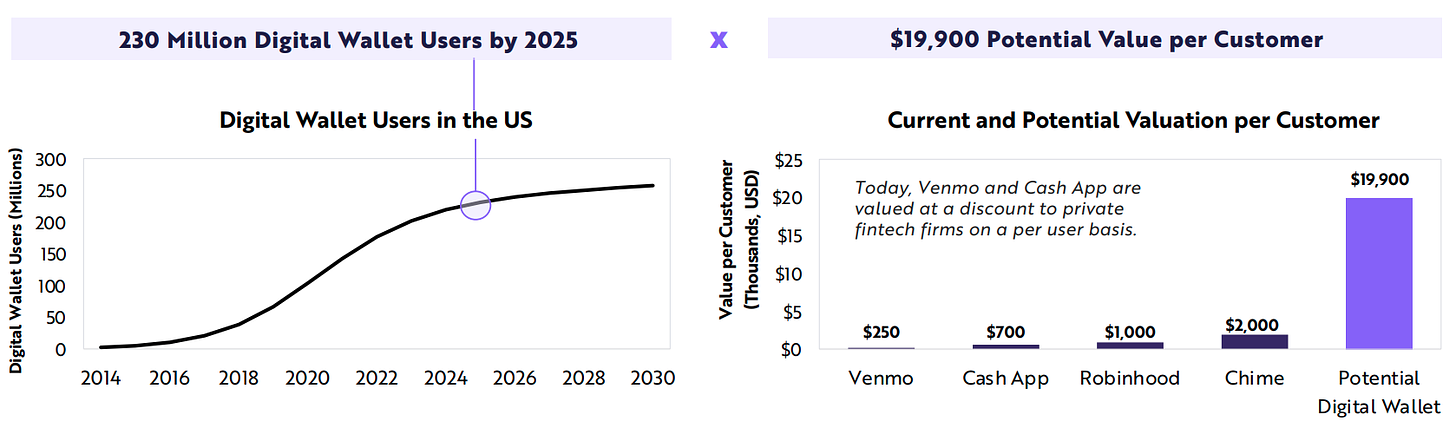

V Americe počet uživatelů CashApp a Venmo už předběhl počet klientů největší americké banky J.P. Morgan Chase. Square App i Venmo získali přes 60 miliónů uživatelů během méně než deseti let. Bance J.P. Morgan trvalo 30 let a několik akvizicí, než získala tolik klientů. Popularita těchto Fintech digitálních peněženek je tedy jasná. Dokonce je možné, že pokud tradiční banky nezačnou inovovat, pak budou nahrazeny těmito novými fintech společnostmi.

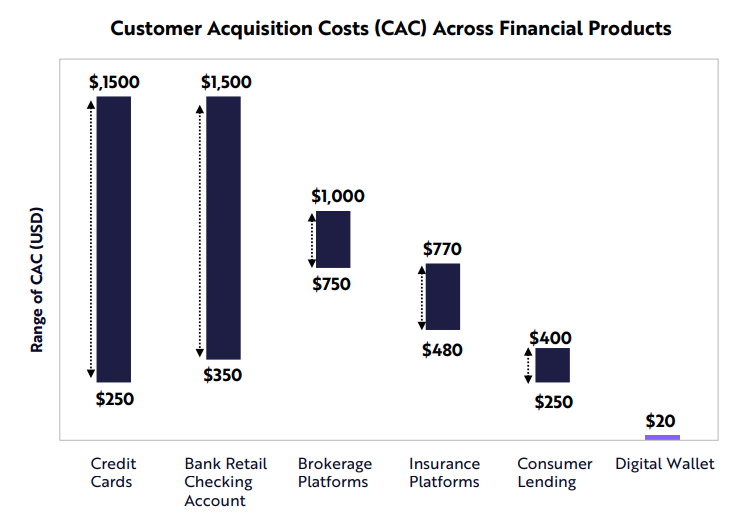

Podle Analýzy ARKu jsou finance vynaložené na získání uživatelů pro tradiční platformy několikanásobné. Pohybují se různě pro kreditní karty, brokery, pojištění a jiné od $250 až po $1500 dolarů. Digitální peněženky jako Cash App investují pouze $20 za uživatele díky virálnímu peer-to-peer platebnímu sytému. Zde bych uvedl příklad vlastní zkušenosti. Když si u nás v práci objednáváme jídlo, potřebujeme zaplatit částku kolegovi, který jídlo objednal. A takto se právě virálně šíří aplikace Revolut, kdy nejjednodušší způsob vyrovnání mezi kolegy, je poslat finance přes aplikaci, kdo ji nemá, často si ji založí.

Klienti bank stále více používají mobilní aplikace a internetové bankovnictví. Kvůli tomu klesá užitelnost bankovních poboček a náklady na obsazení stoupají. Tedy pro tradiční banky, jsou většinou tyto pobočky ztrátové, ale nemůžou je zrušit kvůli nevoli stávajících klientů. Když přijde nový fintech startup s virtuálním bankovnictvím bez poboček, má výhodu, že za tyto pobočky platit nemusí a uživatelé už od začátku nečekají, že by nějaké pobočky existovaly. U sebe například vidím, že co můžu, vyřídím online, i účet v equa bance jsem zřídil bez návštěvy pobočky. Jistě můžete říct, že ne každý rád pracuje online, ale je jisté, že pro mladší ročníky je online přístup první volba. Proto tento trend přesouvání na online bude pokračovat.

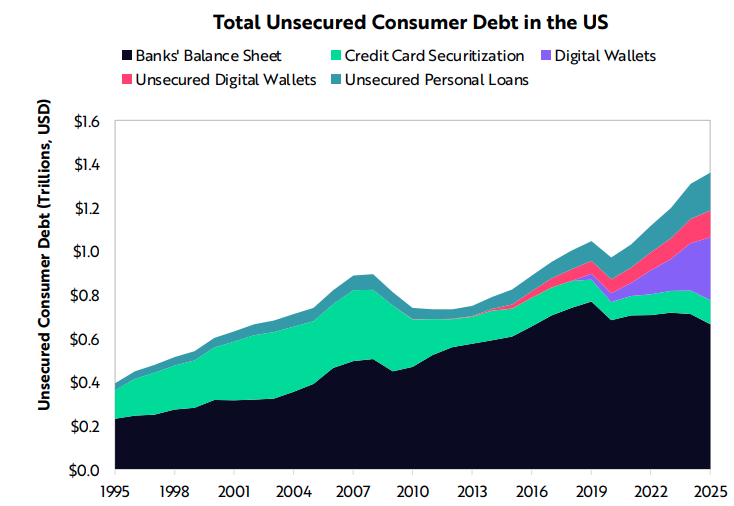

Digitální peněženky vstupují na trh s půjčkami. Zatím v tomto odvětví dominují banky, ale ARK předpokládá, že banky v tomto odvětví budou stále slábnout. Podle předpokladů ARKu, podíl těchto půjček se bude přesouvat od bank právě na nové FinTech aplikace. Banky se často řídí různými pevnými pravidly, jako například, i když klient má miliony v bitcoinu, které nechce prodat, klasická banka mu neposkytne půjčku se zástavou v bitcoinu. Přitom riziko takové půjčky pro banku se správně nastaveným systémem, může být téměř nulové. Proto přichází nové FinTech společnosti, které tyto mezery na trhu zaplňují, jako například BlockFi.

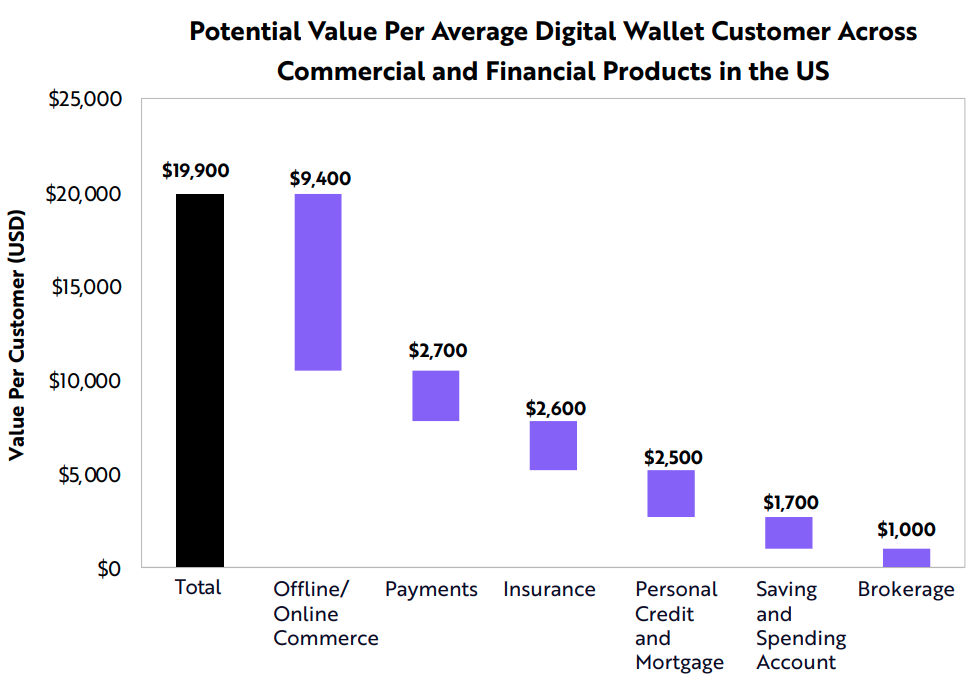

ARK odhaduje, že pokud se digitální peněženky stanou hlavní platformou, pak potenciální obrat z každého uživatele Digitální peněženky může být až $10 tisíc dolarů. Předpoklad zahrnuje placení, pojištění, hypotéky, spořící účet a přístup k finančním aktivům. Pokud by se k finančním službám přidaly i reklamy, pak obrat na uživatele by se mohl zvednout až na dvojnásobek. Zdá se vám jako blbost mít reklamy v internetovém bankovnictví? Už dnes to známe, Air-bank nebo Moneta má spoustu obchodních partnerů, u kterých pro své uživatele domlouvá slevu. Při slevě pro sebe získá i nějakou provizi.

Podle ARKu, pokud každý uživatel digitálních peněženek byl oceněn na dvacet tisíc dolarů v roce 2015, pak takto příležitost na globálním trhu bude odpovídat $4,6 biliónu dolarů.

Shrnutí analýzy digitální peněženek

Dle mého názoru tradiční bankovnictví pomalu umírá. Pořád je spousta lidí, kteří raději zajdou vyřídit běžné operace na pobočku, ale tato potřeba se vytrácí, zejména u mladších ročníků. Proč by taky chodili do banky, když tu operaci mají na dosah palce. Tradiční banky, které tyto operace neumožní a nezjednoduší, zůstanou pozadu. Největší výhoda bank v síti poboček se s digitální dobou stane spíše ztrátovou přítěží.

Z tohoto masivního trendu přesunu uživatelů z tradičních bank na digitální peněženky může investor těžit díky spoustě veřejných firem. Především Cash App od Square ($SQ), Robinhood, Lemonade($LMND) nebo PayPal ($PYPL). Další možností je investovat do ETF Ark Fintech Innovation ($ARKF). Jak do něj investovat, se můžete dočíst v článku jak koupit americké ETF.

Zdroj: Ark Big Ideas 2021,

---------

Služby, které používám

Na mém blogu také můžete zjistit jaké finanční služby využívám. Například jakou službu používám pro nákup bitcoinu, jakou na utrácení bitcoinu přes visa kartu nebo na spoření s až 8%. Jakou službu používám pro nákup amerických ETF. A z jaké služby jsem nadšený pro vzdělávání a čtení knih.

O mně

Jsem softwarový inženýr, #investor do disruptivních inovací, Bitcoinový nadšenec. Mým cílem je napsat kvalitní a objektivní informační email každý týden, který bude mít přidanou hodnotu jak pro investory, tak i pro nadšence do osobních financí. Pokud se přihlásíte k odběru, budete každý týden dostávat email se skvělým obsahem zdarma.

#fintech #ark #technologickéakcie #etf #rust #technologie #blockchain #digitalnipenezenky #fond #investovani